[罗戈导读]达达集团四季度营收高增,Non-GAAP亏损率大幅收窄,但上半年受疫情影响,全年业绩略低于我们预期。伴随京东对达达的持续赋能,公司有望于2023年实现Non-GAAP盈利。

[罗戈导读]达达集团四季度营收高增,Non-GAAP亏损率大幅收窄,但上半年受疫情影响,全年业绩略低于我们预期。伴随京东对达达的持续赋能,公司有望于2023年实现Non-GAAP盈利。

达达集团四季度营收高增,Non-GAAP亏损率大幅收窄,但上半年受疫情影响,全年业绩略低于我们预期。伴随京东对达达的持续赋能,公司有望于2023年实现Non-GAAP盈利。

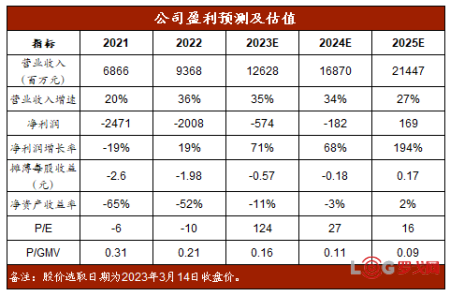

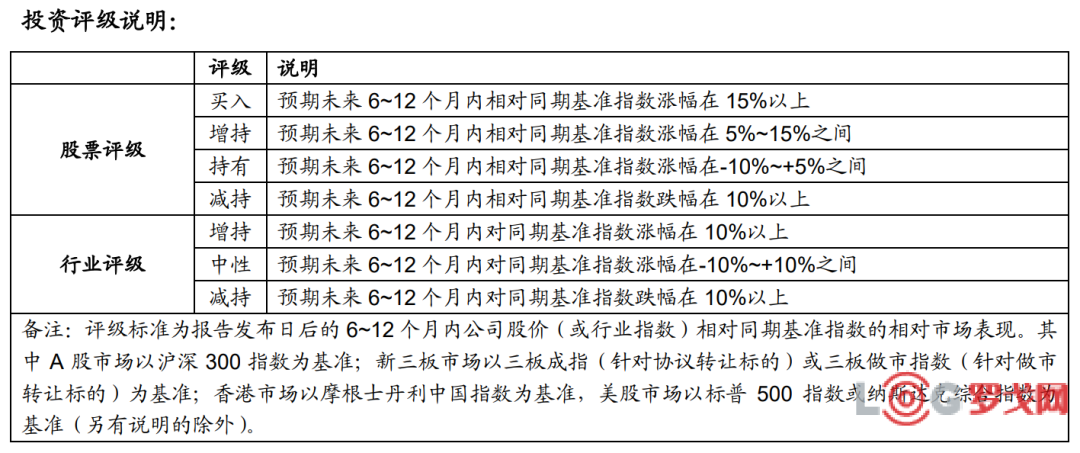

● 调整盈利预测,维持“增持”评级。2022年上半年,疫情影响超市、餐饮等门店业务,达达KA门店收入下滑,因而全年业绩略低于我们预期。但观察四季度疫情复苏期间,达达加强与京东的深化合作,加快便利店、餐饮等KA门店的扩张速度,收入和盈利大幅改善。考虑到我们此前对京东流量定价的预测相对乐观,我们调整达达集团2023-2025年净利润预测为-6/-2/2亿元(此前预测2023-2024年净利润分别为2/10亿元)。Non-GAAP净利润预测为1/5/9亿元(此前预测2023-2024年分别为5/13亿元)。

● 四季度业绩符合预期,亏损率大幅改善。2022年四季度,达达集团Non-GAAP净亏损从2021年的4.9亿元收窄至1.8亿元,亏损额大幅改善。截止至四季度,达达亏损率已实现连续7个季度环比改善,Non-GAAP亏损率从2021Q2的37%收窄至2022Q4的7%。随着公司进一步降本增效,我们预计公司有望于2023年实现Non-GAAP盈亏平衡。

● 与京东深化合作,营业收入高增。2022年四季度,达达集团收入27亿元,同比增长32%。达达营业收入主要分为达达快送和京东到家两部分。(1)达达快送:业务收入9亿元,同比增长23%,占公司收入比重的33%,主要系四季度连锁商家的同城快递订单增加。(2)京东到家:业务收入18亿元,同比增长37%,占公司收入比重的67%,主要系平均用户数量和订单规模的增长带动整体GMV上行。2022年,达达GMV为633亿元,同比增长47%,活跃门店数量22万家,同比增长超50%。四季度,京东进一步加强了其与达达在多领域的亲密合作。京东小时购GMV同比增长80%,作为小时购重要流量入口之一的“附近”频道GMV增长300%。“附近”已放置在京东首页推荐的重要位置。

● 补贴率下降,成本和费用显著改善。四季度,公司运营和支持成本16亿元,同比增长15%。公司毛利率提升至41%,同比提高9个百分点。销售和营销费用13亿元,同比增长25%,主要系公司补贴和广告等营销费用的增长。但销售和营销费用占公司收入比重下降2.6个百分点至48.2%,表明公司补贴率的进一步下降。与此同时,在公司有效的费用控制措施下,管理和研发成本占收入比重下滑4.7个百分点至8.5%。

● 京东持续赋能,公司盈利可期。2022年2月,京东已经完成对达达的增资,实现控股。达达与京东深化合作所释放出的协同作用,将帮助达达继续扩大品类和商户覆盖面,提高京东到家平台的曝光率,进而提高GMV变现率,推动收入快速增长。达达的商业模式并不依赖于补贴,伴随消费者心智的加强,预计补贴率将持续下降。2022年下半年,达达已经实现公司整体现金流的转正。随着关键指标的持续优化,公司有望在2023年实现Non-GAAP盈利。此外,当前抖音进入外卖市场,达达成为其配送服务商之一,也有望从抖音外卖业务中受益。但目前抖音外卖体量尚小,对达达盈利提升较为微弱。

● 风险提示事件:(1)外卖等平台加大商超到家补贴力度,行业进入恶性竞争的风险;(2)客户留存率不及预期的风险。

UPS卖掉货运后,FedEx也考虑剥离货运,全球公路货运寒冬?

4645 阅读

九识、新石器、白犀牛、菜鸟、京东物流、美团、顺丰等布局的万亿赛道,谁将成为“领头羊”?

2324 阅读

公交车送快递,邮政、顺丰、京东物流等巨头纷纷入局

1976 阅读菜鸟全球供应链再升级:亚太仓配网络覆盖10个国家地区

1904 阅读王卫1110亿元、赖梅松289亿元、杨绍鹏213亿元、喻渭蛟夫妇176亿元......物流领域最新财富榜出炉!

1758 阅读看《长安的荔枝》,解密生鲜供应链

1305 阅读8家快递被曝有一半“向上取整”!快递违规收费全清单!

1149 阅读京东物流智狼机器人跑向全国!拣货最快秒级

1108 阅读SHEIN半托管在加拿大及沙特站点上线

1057 阅读41页PPT深度解读京东物流一体化供应链模式!

915 阅读