[罗戈导读]2023年Q1,盛航股份完成营业收入2.92亿元,同比增长61.84%;实现扣非归母净利润0.46亿元,同比增长23.49%;毛利率为32.41%,同比下降4.23pcts;净利率为16.11%,同比下降5.61pcts。

[罗戈导读]2023年Q1,盛航股份完成营业收入2.92亿元,同比增长61.84%;实现扣非归母净利润0.46亿元,同比增长23.49%;毛利率为32.41%,同比下降4.23pcts;净利率为16.11%,同比下降5.61pcts。

2023年Q1,盛航股份完成营业收入2.92亿元,同比增长61.84%;实现扣非归母净利润0.46亿元,同比增长23.49%;毛利率为32.41%,同比下降4.23pcts;净利率为16.11%,同比下降5.61pcts。

1. 营收高增长,盈利逐季改善

2023Q1,公司实现营收2.92亿元,同比增长61.84%,环比增长15.44%;实现扣非归母净利润0.46亿元,同比增长23.49%,环比增长32.25%。供给侧公司运力扩张是营收同比高增长的主要驱动因素,需求侧炼厂开工虽较2022Q4基本环比修复但整体仍处于低位,同时受规模扩张影响,管理费用与财务费用均有所上升,综合来看Q1实现净利率16.11%,同比下降5.61pcts,环比提升1.91pcts。

2.产能扩张加速,布局外贸打开业务边界

2022年,公司控制内外贸船舶合计达到30艘,相比2021年增加8艘,总运力20.1万载重吨,同比增长39.87%,公司成长逻辑仍在兑现。内贸环节,公司内贸化学品船共有24艘,同比增加5艘,总运力达到15.05万吨,扩张持续提速。外贸方面,公司全资子公司外购的两艘外贸化学品船舶于2022年年末相继投入运营,外贸高景气下公司走向深蓝,有望充分享受周期上行红利。

3. 需求复苏与产能扩张双驱动,公司低估值高成长具备吸引力

展望2023年,内贸需求开始复苏,主要化学品开工率持续回升。同时,“盛航化6”轮、“盛航化9”轮及“盛航化10”轮均于2022年年底投入运营,且2023年公司仍有运力扩张规划,看好新增运力在供不应求背景下被快速消化。需求复苏叠加产能扩张,双轮驱动下公司利润有望实现逐季高增。根据我们对公司2023年度的盈利预测,当前股价对应2023 PE仅为16.10倍,低估值高成长公司投资机会具备吸引力。

4.盈利预测和投资评级

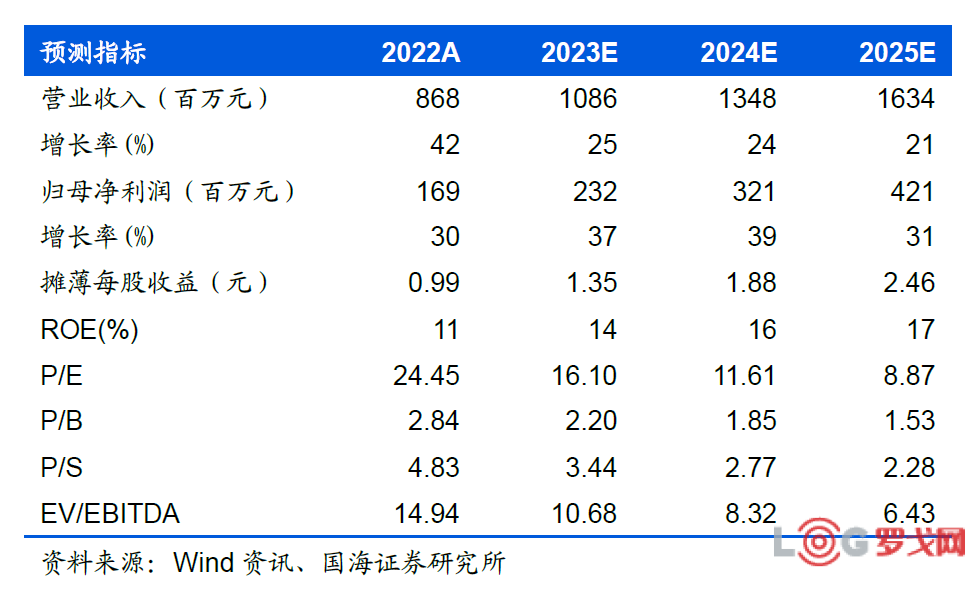

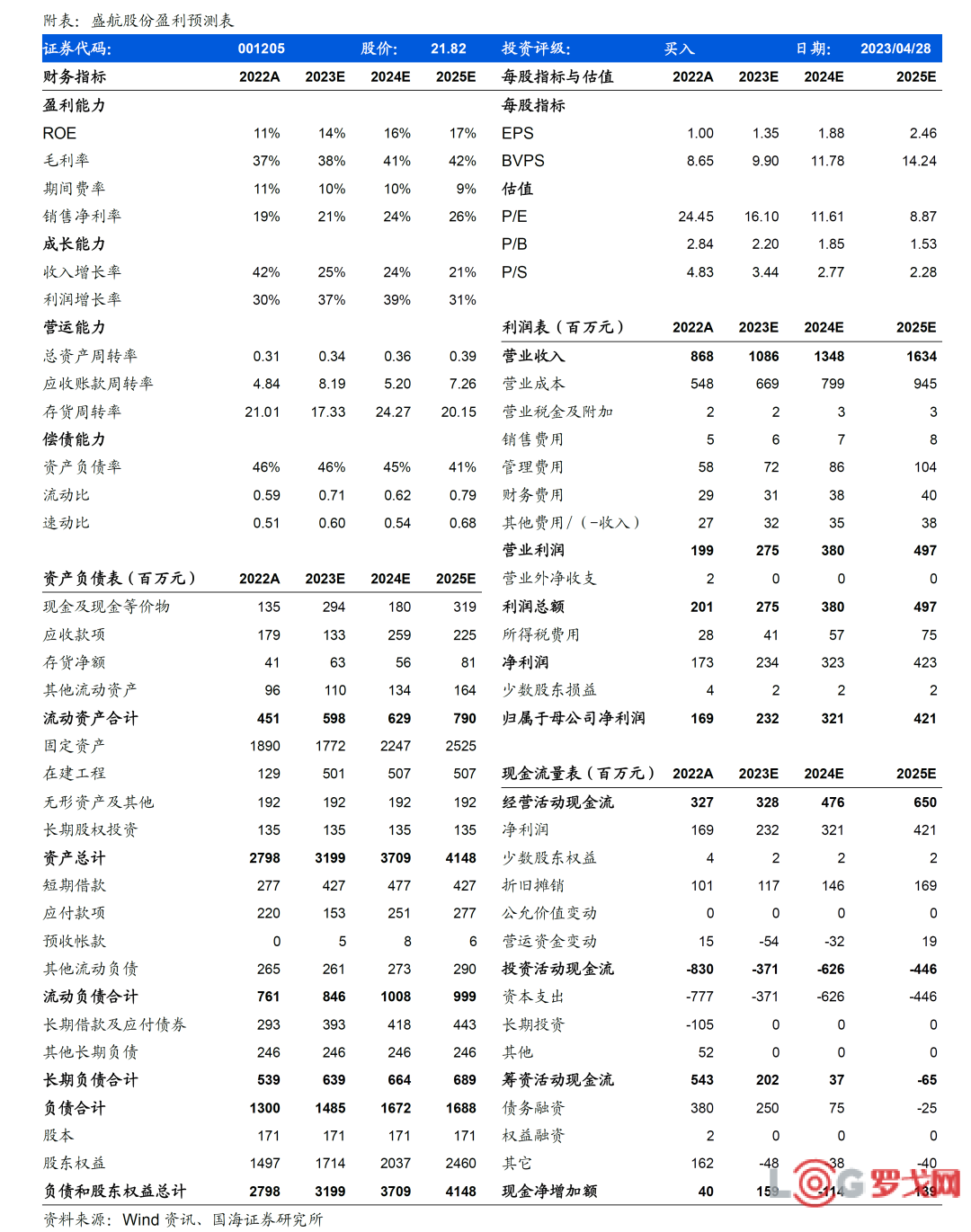

我们预计盛航股份2023-2025年营业收入分别为10.86亿元、13.48亿元与16.34亿元,归母净利润分别为2.32亿元、3.21亿元与4.21亿元,2023-2025年对应PE分别为16.10倍、11.61倍与8.87倍。公司成长逻辑持续,看好全年维度公司业绩增长机会,维持“买入”评级。

5. 风险提示

政策变化、需求增长不及预期、产能扩张不及预期、收并购风险、化学品运输安全风险。

汽车供应链变革风暴来袭?!一汽、东风、吉利、比亚迪、小米等集体官宣账期缩至60天

1625 阅读

极兔速递参与中国(广东)—东盟贸易促进交流会,分享“最后一公里”解决方案

1135 阅读

京东完成对达达集团的私有化收购,达达将从美股退市

1143 阅读顺新晖和宁德时代签署战略合作协议,共建“零碳冷链”生态圈

1085 阅读京东物流江西省大件京东帮招商

1023 阅读京东物流陕西省大件京东帮招商

1018 阅读玛氏中国|2025年度冠军宠物进口货运代理服务遴选

878 阅读飞熊领鲜C轮融资落地,进口冻品产业互联网平台加速全链路生态布局

900 阅读菜鸟在加拿大加开海外仓,加速全球供应链仓网建设

890 阅读菜鸟与全球糖果巨头不凡帝范梅勒达成供应链合作

846 阅读